「チャート診断」では、その方の考え方や資金使途ごとに、どのような運用方法がマッチしているのかをお試しいただけます。

その方自身も気付いていない「潜在ニーズ」を具体的な金融商品の形で答えを導き出します!

当店が目指す資産運用の形

- その方の目的や考え方に合った運用方法を提案

―それぞれ違った方法があります - 運用方法の仕組みや特徴を理解していただく

―知ることが大事です - 資産運用は1つの方法だけではありません

―それぞれの運用方法を組み合わせることが大事

リスクにも強い資産の増やし方を実現していきます!

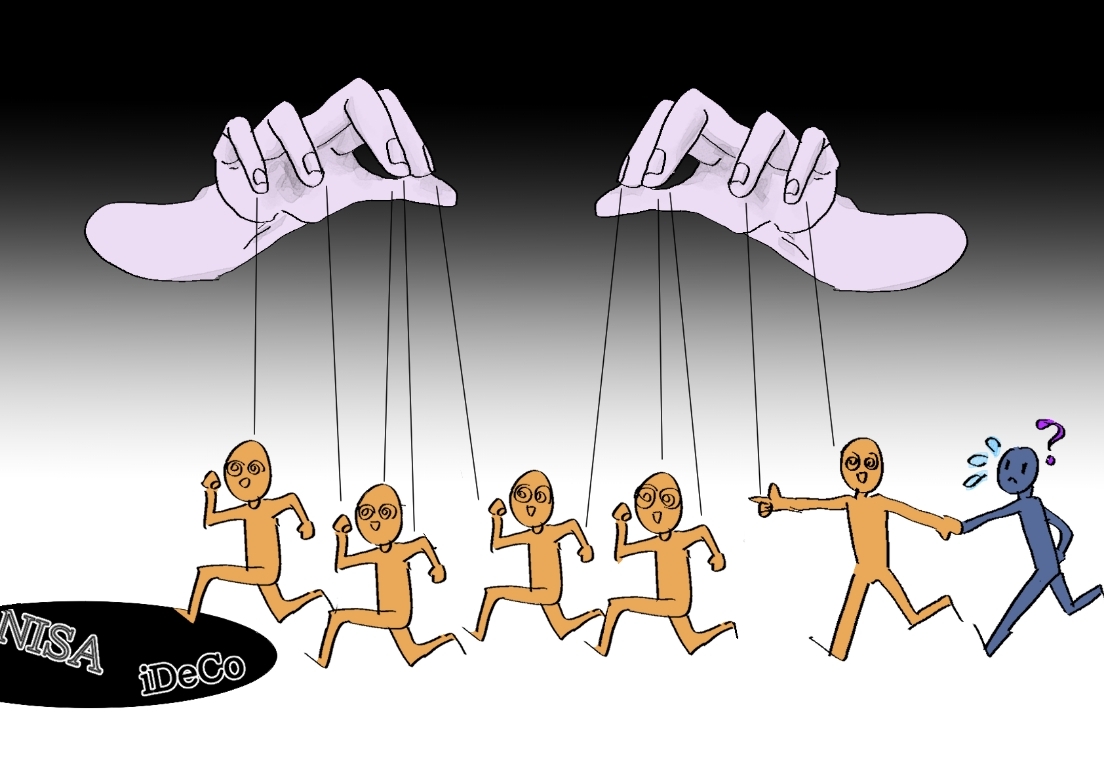

・学資を貯蓄するはずだった方が、なぜかiDeCo(イデコ)を始めてしまったり。

→iDeCo(イデコ)は定年後の積み立てを目的しているので60歳になるまで引き出せません

・元本割れが怖いと思っている方が、NISA(有価証券での運用)を始めようと思っていたり。

→目的によってはNISA以外の貯蓄方法もあります。

当店のサービスであるライフプランシミュレーション(未来設計)でこれからのお金の流れを確認することがお勧め。

未来設計をすることで、家計のお金の流れを「見える化」し、目標とする貯蓄の優先順位、貯蓄金額が具体的になると思います。

また、ご家族で相談いただく場合、家族同士でそのことを共通認識できるようになると思います。

→未来設計で見えない不安から見える安心へ

・退職金で資産運用を始めたいという方が、未来設計したところ、むしろ金融資産が多いことから、相続税が発生してしまうという事実が見えてきました。運用の前に相続対策が重要という事になりました。相続対策することで別の形での運用方法も見えてきます。

・NISA制度を使って貯蓄してみたいという学生さんに「チャート診断」を試していただいたところ、その方の目的と性格に合っている商品は「預貯金」という結果に。NISAは株式や投資信託を使った運用(有価証券での運用)ということや有価証券の仕組みを知ることから始めることに。誰にでもNISAが勧められるわけではないという事になります。有価証券運用に関しては、きちんと仕組みやリスクを理解し、その方にあった運用方法が見つかれば、試してみるのも良いと思います(若い方は時間がある分、資金使途によってはリスクの許容度が高いですし)。

・NISA等の有価証券での運用を考えていた方が、結果的に生命保険を使った保障と運用を兼ねた方法を選択されるケースもあります。生命保険はたくさんの商品がありますが、提案される機会がないとそういったその特徴を知らない方がほとんどです。逆にその特徴を知ることで加入希望されるケースも多いです。

持ち家でない方であれば、自宅を所有することが資産形成に繋がったり、リスクヘッジになることもあります。当店は不動産や住宅ローンも詳しいことから、マイホームや不動産投資まで含めたアドバイスが可能です。もちろん不動産も資産形成やリスク対策として重要な要素になります。

◯ まず運用方法や金融商品の仕組み特徴を知ることが大事

✖ 仕組みを知らないと誤った形で資産運用を行ってしまう事に

有価証券での運用ばかりを強調し、生命保険はいらないとか効率が悪いと情報拡散しているウェブサイトやYouTubeの情報もあると思いますが、有価証券の運用と生命保険を使った運用は役割が違います(どちらも大事です)。

偏った情報を鵜呑みにせず、自分に必要な方法を比較選択することが大事です。YouTuberがあなたの人生を支えてくれるわけではありません。

そして生命保険は金融商品であり常に変化しておりますので、保険会社や保険代理店で常に最新情報を得る立場の方でないと比較や提案はできないと思います。

※金融庁が投資優遇制度「NISA」、厚生労働省は「個人型確定拠出年金」iDeCo(イデコ)といった税制優遇制度を普及推進に努め、銀行や証券会社もそれを推奨しています。

NISAやiDeCo(イデコ)も、あくまでも選択肢の1つに過ぎません。ただ単に“節税”という言葉に踊らされるのではなく、運用目的やご自身にあった方法を、ご自身で納得した上で、商品を選択することをご提案しています。

当店では様々な資産運用方法をアドバイスしております。

一般の方にはあまり知られていない金融商品やその活用方法や考え方もあります。

ライフステージによって、様々な資産運用方法を組み合わせて活用していきましょう。

そういった提案が可能な数少ないお店です。

最近はLINEからの相談も増えております

お気軽にご相談いただければと思います。